Bolsonaro X Lula X Defensiva: três carteiras de ações para ganhar em cada cenário para as eleições, segundo a Levante – InfoMoney

Entrar

Calculadora de aposentadoria

Calendário de Resultados

Eleições 2022

Infotrade

A 3ª Onda das Criptos

Poupança Turbo

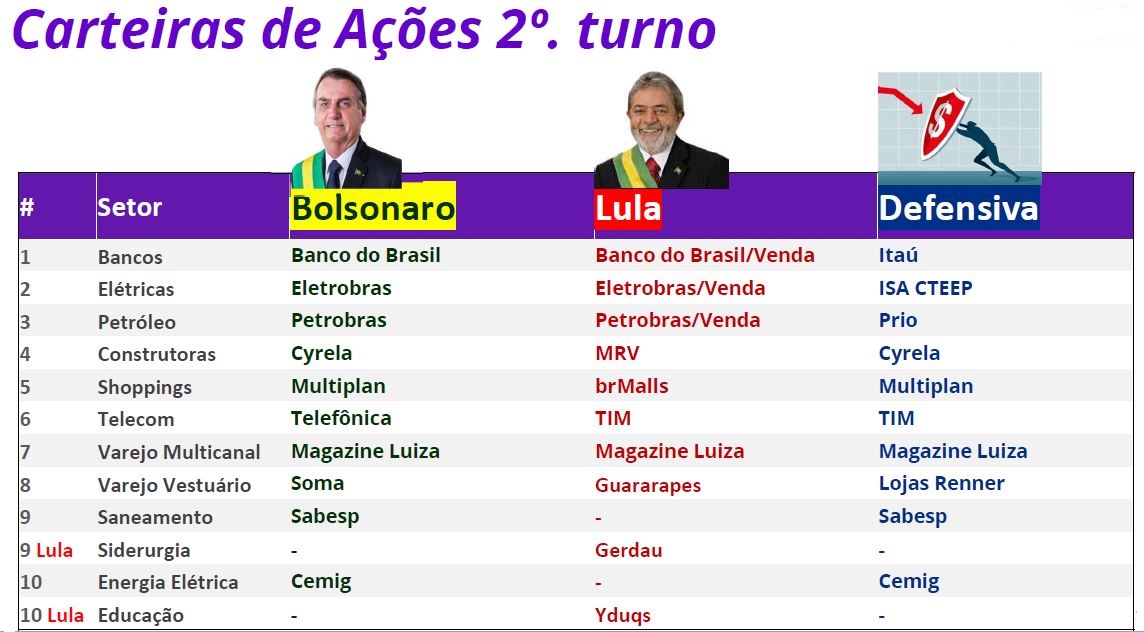

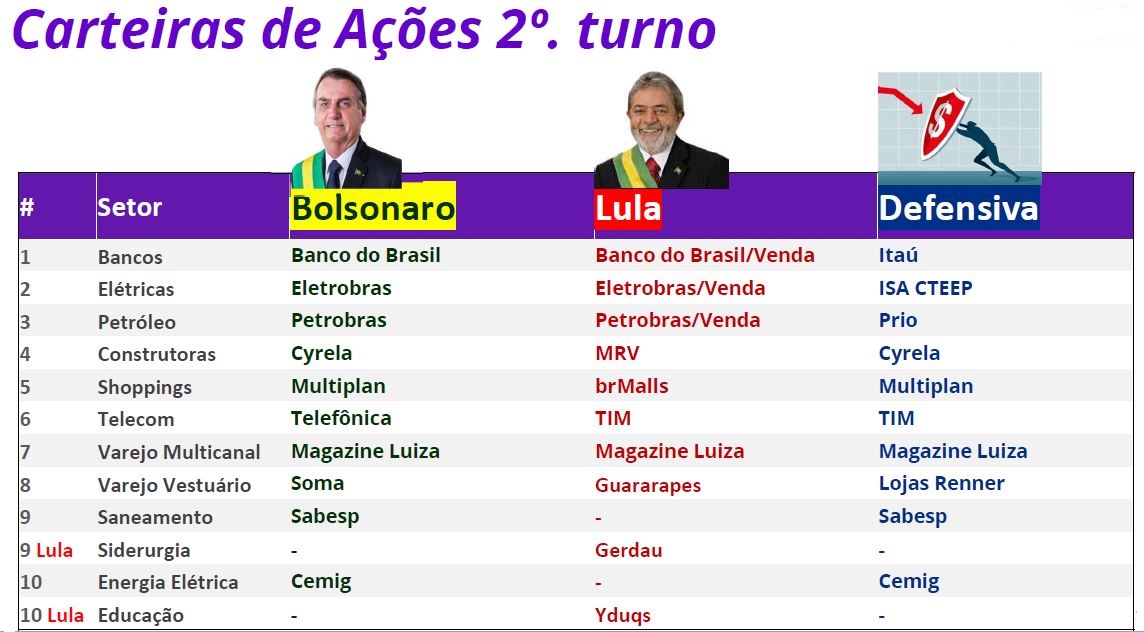

Analistas da casa apostam em estatais num eventual governo Bolsonaro e cenário negativo para elas com Lula; já educacionais podem se beneficiar com petista

No dia 30 de outubro, o Brasil saberá se Jair Bolsonaro (PL) governará o país por mais quatro anos ou se Luiz Inácio Lula da Silva (PT) voltará ao poder.

Uma vez que os dois candidatos apresentam diferentes projetos econômicos e contam com visões diferentes para o papel do Estado em algumas empresas de capital aberto na Bolsa brasileira, as ações de diversas companhias, com destaque para as estatais, têm reagido às recentes pesquisas eleitorais.

Mas, além delas, outras companhias podem ser mais ou menos beneficiadas se Lula for eleito ou se Bolsonaro ganhar um novo mandato, enquanto é possível também ter uma carteira defensiva para os dois cenários.

Com base nesses cenários, Flávio Conde e Cauê Ribeiro, analistas da Levante Ideias de Investimentos, montaram três carteiras: “Bolsonaro”, “Lula” e “Defensiva”, contendo dez ações cada.

Na “carteira Bolsonaro”, estatais como Petrobras (PETR4) e Banco do Brasil (BBAS3) ganham destaque, com sinais de menor intervenção política na comparação com o candidato petista, enquanto os estudos para a petroleira ser privatizada devem seguir em andamento.

Leia também:

Já a carteira “Lula”, por exemplo, conta com as ações da educacional Yduqs (YDUQ3), com sinalizações do candidato petista de volta de programas de financiamento estudantil, enquanto os analistas recomendam a venda das estatais. No portfolio de ações que ganham com o candidato petista, ainda consta a ação da Gerdau (GGBR4), de siderurgia. Ambas possuem empresas do setor de construção e de shoppings, mas de diferentes segmentos.

A carteira de ações “defensiva”, por sua vez, conta com papéis de companhias resilientes, algumas líderes de seu setor, e que podem se beneficiar nos dois cenários.

Confira abaixo a composição das três carteiras e por que elas devem ganhar em cada cenário:

Carteira Bolsonaro

1. Banco do Brasil (BBAS3)

A Levante aponta que, sem intervenção do governo, haverá liberdade para emprestar a taxas de juro de mercado. Os analistas lembram que a companhia teve o maior lucro líquido dos bancos no segundo trimestre de 2022 (2T22), além de ter um dividend yield (ou rendimento de dividendos, medido pelo valor dos dividendos sobre o preço da ação) de 8,6%. Os analistas apontam que a ação está subavaliada em 82% do valor patrimonial devido ao risco de intervenção em caso de vitória petista, enquanto Bradesco (BBDC4) é avaliado em 139% do seu valor patrimonial.

Recentemente privatizada, a Eletrobras não teria intervenção do governo em caso de continuidade de Bolsonaro, na visão da casa. A expectativa é de investimentos em projetos rentáveis, além de promover corte de custos e despesas. Com cenário de investimentos de R$ 5 bilhões para R$ 10-15 bilhões por ano, empresas do setor elétrico podem ser adquiridas. Conta com dividendos crescentes

Sem intervenção do governo, pode ser privatizada e seguiria política de paridade de importação (PPI). Os investimentos seriam direcionados apenas a projetos que maximizam o retorno do capital na exploração e produção de petróleo. Conta com alto retorno em dividendos e juros sobre o capital próprio (JCP).

As taxas de juros devem cair mais rápido e beneficiar todas construtoras. A empresa contou com a melhor prévia operacional do setor no terceiro trimestre de 2022 (3T22) e opera em todas as faixas de renda de imóveis, ressaltam os analistas.

Taxas de juros devem cair mais rápido e beneficiar todos shoppings. A empresa, aponta a Levante, teve a melhor prévia operacional do 3T22 e opera vários dos melhores shoppings do país.

Maior operadora de telefonia móvel com maior base de pós-pago e maior receita. Conta com expansão da ultra banda larga de fibra, preparação para o 5G e IoT (internet das coisas), menor endividamento e 100% de payout (dividendo como proporção do lucro)

Deve ser beneficiada pela continuidade do Auxílio Brasil de R$ 600 por mês. Os analistas destacam que 72% das vendas da empresa são no online. O 3P, ou marketplace, teve alta de 22% no 2T22, sendo que novas categorias tiveram alta de 52% do GMV (vendas brutas de mercadoria). Para os analistas, os resultados crescerão em 2023-2024.

“O Grupo Soma é a companhia de vestuário de moda para classe A e B mais bem sucedida no Brasil, com um plataforma de marcas sem igual e com as maiores margens de lucratividade do setor”, apontam os analistas. Para eles, a reeleição de Bolsonaro aumenta a possibilidade de dólar mais baixo reduzir o custo de aquisição de produtos que usam matéria-prima importada.

O desempenho da ação da companhia de saneamento paulista, neste caso, também é associado à chance de eleição do candidato ao governo de São Paulo apoiado por Bolsonaro, Tarcísio de Freitas, que disputa o segundo turno dia 30 com o candidato petista Fernando Haddad (PT). Isso porque a empresa terá mais chances de ser privatizada em caso de vitória de Tarcísio. Além disso, a empresa conta com resultados e dividendos crescentes, apontam os analistas.

10. Cemig (CMIG4)

Mesmo cenário de Sabesp, sendo que, neste caso, o governador Romeu Zema foi reeleito em Minas Gerais no primeiro turno. Ele afirmou que pretende privatizar a Cemig. Ação está subavaliada a 5,3x vezes o valor da empresa sobre o lucro antes de juros, impostos, depreciações e amortizações (EV/Ebitda) e pode valer mais de 50% na potencial privatização, daqui um ou dois anos, avalia a Levante.

Neste caso, os analistas da Levante sugerem operação de venda (apostando na queda) para os ativos da companhia. Para eles, o Banco do Brasil corre risco de intervenção governamental num eventual governo de Lula, fazendo referência à fala recente do petista de que, em um eventual novo governo, os bancos públicos não busquem os lucros de bancos privados. “Portanto, as ações podem ceder”, avaliam.

Lula tem sido crítico à privatização da Eletrobras, apontando que a operação levou a um aumento da conta de luz, o que aumenta a aversão ao risco do mercado em caso de eleição do petista.

A Petrobras corre risco de intervenção governamental num eventual governo Lula, com os analistas destacando declarações recentes como: “abrasileirar” os preços da gasolina, diesel e gás de cozinha (o que deve levar a mudanças na paridade de importação), além de citar a construção de refinarias e pagamento menor de dividendos para estrangeiros. Com isso, apontam os analistas, as ações podem ceder em caso de vitória do governo petista.

O Programa Casa Verde e Amarela, em um eventual governo Lula, volta a se chamar Minha Casa Minha Vida e será turbinado. A MRV é a principal construtora e incorporadora desse segmento, voltado a rendas mais baixas, e deve se beneficiar, avalia a Levante.

A operadora de shopping centers brMalls pode se beneficiar da continuação do Auxílio Brasil, uma vez que seus shoppings são mais populares, na média, e voltados para classe C (ainda que tenha em seu portfolio algumas operações voltadas para as classes A e B).

A TIM Brasil pode ser favorecida num governo Lula porque já tem um base boa de clientes no Nordeste (com mais políticas voltadas à região), que crescerá mais com a finalização da aquisição da Oi Móvel.

A ação do Magalu consta também na carteira Bolsonaro, com a companhia também sendo beneficiada pela continuação do Auxílio Brasil (que pode voltar ao ser o Bolsa Família) de R$ 600 ao mês e cenário de crescimento do mercado online.

8. Guararapes (GUAR3)

Grupo Guararapes, que controla Riachuelo e Midway, pode ser favorecido por conta da sua rede varejista de lojas, fábricas de confecções de roupas e tecidos em Natal e Fortaleza, além do shopping Midway Mall em Natal e Midway Financeira.

A Gerdau é a principal fornecedora de aços longos para as construtoras brasileiras e deve se beneficiar da potencial turbinada do Minha Casa Minha Vida, apontam os analistas.

A volta do FIES (Fundo de Financiamento Estudantil) deve beneficiar os grupos educacionais que tiveram a participação na sua receita reduzida em até 75%, como Yduqs e Cogna (COGN3), que poderão crescer de novo, apontam os analistas.

O Itaú é o banco privado mais bem posicionado para eventual recuperação da atividade econômica, queda dos juros e inadimplência menor. Além disso, suas ações estão precificadas a apenas 189% do valor patrimonial versus média histórica de 210%, aponta a Levante.

A ISA CTEEP é a maior empresa transmissora de energia elétrica do país, sendo que a maioria da receita dos contratos de concessões é indexados ao IPCA e alguns ao IGP-M, o que protege a empresa e seus resultados em períodos de inflação alta.

A PRIO, ex-PetroRio, é uma companhia focada no investimento e na recuperação de ativos em produção de petróleo, especializada na gestão eficiente de reservatórios e no redesenvolvimento de campos maduros. A vantagem da PRIO é que vende seu petróleo no preço do mercado internacional, aponta a Levante, dando um caráter mais defensivo independentemente do resultado eleitoral.

Taxas de juros com projeção de queda em 2023 deve beneficiar todas construtoras, sendo que a companhia apresentou a melhor prévia operacional do setor no 3T22 e opera em todas as faixas de renda de imóveis, o que dá um caráter defensivo para a empresa.

Taxas de juros com projeção de queda em 2023 também beneficia a Multiplan que, na visão da Levante, teve a melhor prévia operacional do 3T22 e opera vários dos melhores shoppings do país.

TIM Brasil, que consta na carteira Lula, também conta na carteira defensiva, com a finalização da fatia da aquisição da Oi Móvel e por se beneficiar da continuidade dos programas sociais.

A ação do Magazine Luiza consta nas três carteiras, sendo beneficiada pela continuação do Auxílio Brasil e crescimento do mercado online.

“A varejista de moda, vestuário e acessórios é a mais bem posicionada para se beneficiar da eventual recuperação da atividade econômica do país, queda de juros, de inflação, aumento de emprego e renda”. apontam os analistas. Além disso, é a única varejista com caixa líquido positivo e em R$ 4,7 bilhões, dando um caráter mais defensivo à companhia.

A Sabesp também consta na carteira defensiva também por ser mais influenciada pela disputada estadual no governo de São Paulo e pelo case de privatização.

Assim como a Sabesp, a Cemig também é mais impactada pelo cenário estadual mineiro, com o governador reeleito de Minas já se pronunciado a favor de uma privatização da companhia.

© 2000-2022 InfoMoney. Todos os direitos reservados.

O InfoMoney preza a qualidade da informação e atesta a apuração de todo o conteúdo produzido por sua equipe, ressaltando, no entanto, que não faz qualquer tipo de recomendação de investimento, não se responsabilizando por perdas, danos (diretos, indiretos e incidentais), custos e lucros cessantes.

IMPORTANTE: O portal www.infomoney.com.br (o “Portal”) é de propriedade da Infostocks Informações e Sistemas Ltda. (CNPJ/MF nº 03.082.929/0001-03) (“Infostocks”), sociedade controlada, indiretamente, pela XP Controle Participações S/A (CNPJ/MF nº 09.163.677/0001-15), sociedade holding que controla as empresas do XP Inc. O XP Inc tem em sua composição empresas que exercem atividades de: corretoras de valoresmobiliários, banco, seguradora, corretora de seguros, análise de investimentos de valores mobiliários, gestoras de recursos de terceiros. Apesar de as Sociedades XP estarem sob controle comum, os executivos responsáveis pela Infostocks são totalmente independentes e as notícias, matérias e opiniões veiculadas no Portal não são, sob qualquer aspecto, direcionadas e/ou influenciadas por relatórios de análise produzidos por áreas técnicas das empresas do XP Inc, nem por decisões comerciais e de negócio de tais sociedades, sendo produzidos de acordo com o juízo de valor e as convicções próprias da equipe interna da Infostocks.